Підготовка до новорічних та різдвяних свят – це завжди хвилююче та метушливо. Для бухгалтера та підприємця це не виняток. Адже з наближенням свят повстає багато задач та питань, які треба вирішити до кінця року, щоб не переносити їх в наступний.

Які суми податків, яку заробітну плату надавати працівникам, скільки «зарплатних» податків та нарахувань необхідно виділяти, які зміни в звітності?

Спробуємо разом розібратись та систематизувати основні показники 2024 року у статті.

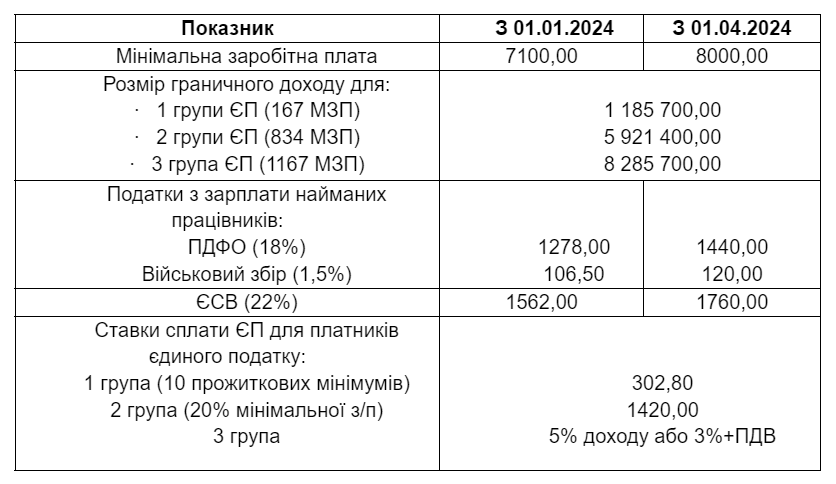

Закон України «Про Державний бюджет України на 2024 рік» від 09.11.2023р. № 3460-ІХ був підписаний Президентом України 28 листопада 2023 року, в якому закладено збільшення мінімальної заробітної плати та прожиткового мінімуму. Показники, які визначені в законі впливають на велику кількість показників як для громадян держави, так і для підприємців, лежать в основі розрахунків податків, соціальних внесків та ліміт для діяльності ФОПів. Тому варто заздалегідь ознайомитись та підготуватись до змін, що готує новий фінансовий рік.

Основні показники, які потребують нашої уваги – це мінімальна заробітна плата та прожитковий мінімум. Саме розміри цих величин беруться до уваги в розрахунках більшості податків.

1. Заробітна плата найманих працівників, податки та нарахування на неї.

Згідно чинного законодавства, а саме Закону про оплату праці, чітко визначено, що працівник за повністю відпрацьований місяць ( годинна або інша норма) не може отримати менше, ніж мінімальна заробітна плата, визначена станом на певну дату поточного року, тобто не менше 7100,00 гривень з 01 січня 2024 року та 8000,00 від 01 квітня цього ж року. У разі ж коли працівнику нараховано меншу суму, роботодавець зобов’язаний донарахувати до визначеного рівня. Відповідно сума податків за 1 працівника не може бути меншою за:

- ПДФО – 1278,00 грн (1440,00 з 01.04.2024р.);

- Військовий збір – 106,5 грн (120,00 – з 01.04.2024р.);

- ЄСВ нараховується в розмірі не менше 1562,00 та 1760,00 після 01 квітня наступного року.

На руки «чистими» кожен працівник має отримати таким чином з 01 січня 5715,50 гривень на місяць, а з 01 квітня -6400,00 гривень, оскільки ПДФО та ВЗ утримується з загальної величину отриманого доходу, а ЄСВ нараховується і сплачується за рахунок роботодавця.

2. Розміри прожиткових мінімумів у наступному році.

У бюджеті на 2024 збільшено показники прожиткових мінімумів для усіх категорій соціальних та демографічних груп. Прожитковий мінімум для працездатних осіб використовується для розрахунку суми єдиного податку для ФОПів І групи, який встановлено на початок поточного року. З 01 січня 2024 року він становить 3028,00 гривень. Загально ж кожна соціальна група населення має різний розмір показника, який впливає на різні державні гарантії:

- Загальний прожитковий мінімум -2920,00 грн

- Для дітей до 6 років – 2563,00 грн. Використовується для розрахунку аліментів, допомоги для малозабезпечених сімей з дитиною відповідного віку;

- Для дітей від 6 до 18 років – 3196,00 грн. Використовується для розрахунку розміру аліментів, допомоги одиноким матерям, соціальним виплатам для підтримки малозабезпечених осіб;

- Для працездатних осіб – 3028,00 грн. Використовується для визначення розміру податку ЄП для ФОП 1 групи, індексації заробітної плати, розміри судових зборів та стягнень за адміністративні та кримінальні порушення;Для осіб, які втратили працездатність – 2361,00 грн. Використовується для визначення розміру пенсії за віком, у разі втрати годувальника.

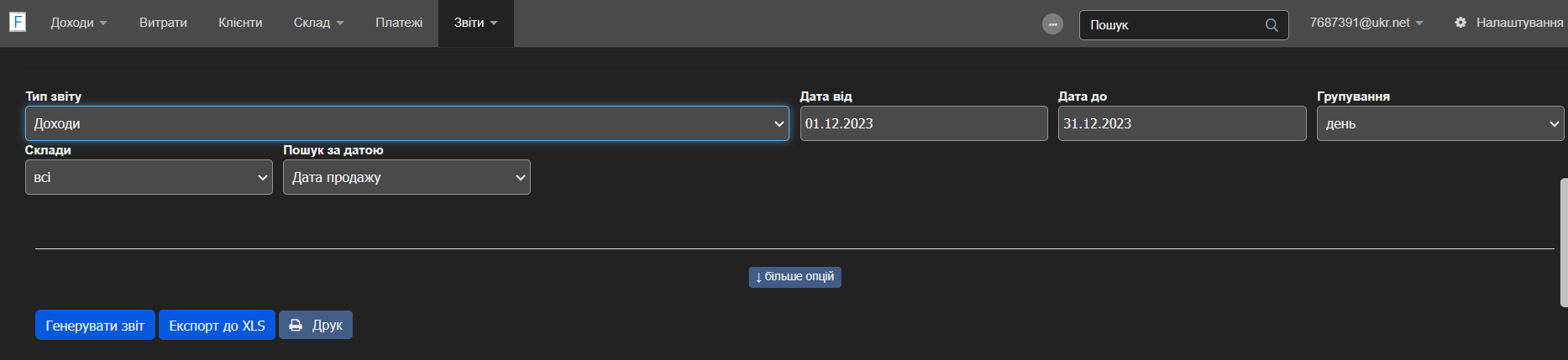

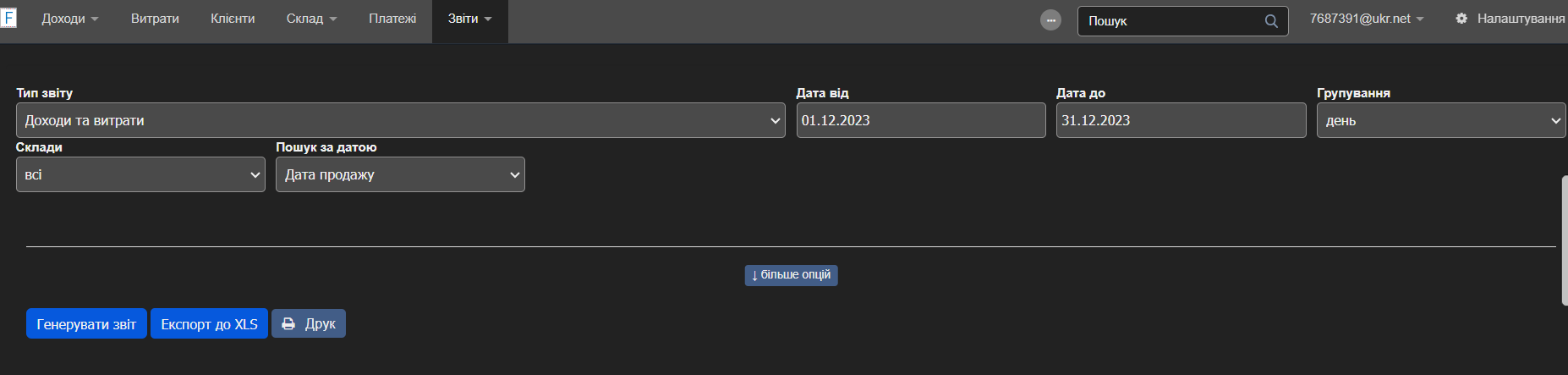

Наш онлайн –сервіс Вitfaktura дуже просто формує усі документи книги доходів, а для ІІІ групи - є можливість формування книги доходів і витрат з можливістю зберігання звіту у форматі Excel. Оновлено та удосконалено можливість підв’язки платежів до виставлених рахунків, що дозволяє чітко відслідковувати який рахунок коли, яким способом і коли була оплата – це дійсно велика перевага для маленького бізнесу нашої онлайн-платформи за порівняно невеликі кошти перед відомими усім бухгалтерськими програмами, які мають багато функцій та налаштувань, які в більшості своїй непотрібні при веденні невеликого бізнесу.

3. Ліміти для ФОПів у 2024 році

Важливим розмір мінзарплати є і для розрахунків лімітів доходів для діяльності фізичних осіб-підприємців. Максимальний річний дохід різний для кожної групи платників єдиного податку і визначення з розрахунку розмір МЗП станом на 01 січня поточного року * на кількість МЗП для певної групи:

- І група платників єдиного податку ( 167 МЗП) становить - 1 185 700,00 грн;

- ІІ група платників єдиного податку ( 834 МЗП) становить - 5 921 400 ,00 грн;

- ІІІ група платників єдиного податку ( 1167 МЗП) становить – 8 285 700,00 грн.

У Верховній Раді неодноразово піднімалися питання, реєструвались законопроекти щодо збільшення кількості мінімальних зарплат, які використовуються для визначення максимального доходу перебування в визначеній групі. Але станом на сьогодні жодна з ініціатив законотворців не перейшла у щось більше, ніж розмови. Ліміт суми доходу розраховується на підставі книги доходів до І та ІІ групи платників єдиного податку, а ІІІ група зобов’язана вести книгу обліку доходів і витрат. Тому важливою складовою бухгалтерської програми є можливість створення не просто рахунків чи інших первинних документів, а й автоматичне формування звітів на підставі введеної інформації. Саме легкість формування, розуміння отриманої інформації є тією перевагою, через яку все більше і більше підприємців звертає свою увагу в сторону нашої платформи.

Наш онлайн –сервіс Вitfaktura дуже просто формує звіт «Книга доходів», для платників І та ІІ групи єдинщиків,

а для ІІІ групи - є можливість формування книги доходів і витрат. Згадані звіти є обов’язковими для ведення податкового обліку платників, але спосіб їх ведення є довільним, тобто ви самі обираєте форму та вид.

Усі звіти можна експортувати та зберігати в форматі Excel та обирати спосіб відображення – схематично у вигляді графіків чи таблиці. Зараз, коли в Україні є дуже багато програм для підтримки бізнесу з наданням грантів на його створення чи розвиток, можливість генерації та збереження звіту у вигляді діаграми – економія вашого часу при створенні бізнес-плану.

4. Отримання ліцензії

Тут наче все просто на словах, але отримання ліцензії регулюється Законом України «Про ліцензування видів господарської діяльності» від 02.03.2015 № 222-VIII та має багато тонкощів і особливостей видів ліцензії. Видача ліцензії сплачується як разова плата в розмірі одного прожиткового мінімуму для працездатних осіб, що діє на дату, коли орган ліцензування прийняв рішення про видачу ліцензії, якщо інший розмір плати не встановлено законом. З 01 січня 2024 року такий платіж складає 3028,00 грн.

5. Розміри штрафів у 2024 році.

Усі підприємці, будь то юридичні особи чи фізичні особи-підприємці, використовують у своїй діяльності найманих працівників і несуть відповідальність у вигляді штрафів у разі вчинення правопорушень законодавства про працю. Саме для розрахунку розміру штрафів Держпраці застосовують розмір мінімальної зарплати станом на момент виявлення порушення..

Штрафи ж за несвоєчасну сплату єдиного податку для 1 та 2 групи спрощеної системи оподаткування (сплачуються авансом до 20 числа поточного місяця) розраховується у розмірі 50% від ставки єдиного податку.

6. Розрахунок розміру єдиного податку «спрощенців»

Для 1 та 2 групи платників єдиного податку сума податку складається зі сталої величини, в той час як 3 група має декілька варіацій, що залежить від обрання системи сплати податку на додану вартість та розміру отриманого доходу.

Для кращого сприйняття та запам’ятовування пропонуємо усі розміри основних платежів та податків у 2024 році у вигляді таблиці:

На період дії воєнного стану діють деякі пільги щодо сплати тих чи інших податків. Наприклад, єдиноподатники, які знаходяться на тимчасово окупованих територіях, у зоні активних бойових дій мають право сплачувати ЄСВ добровільно, у разі можливості при веденні підприємницької діяльності та інші.

Звичайно, в умовах воєнного стану, вся економіка України повинна бути переорієнтовано лише на оборону та допомогу армії, але в той же час соціальні гарантії для найменш захищених шарів населення повинні бути збережені, адже це першооснова демократичної держави. Сплачувати податки та розвивати економіку – це обов’язок кожного свідомого громадянина, який не «на передовій», тому офіційна, вчасна сплата податків також важлива складова на шляху спільної Перемоги, ми завжди готові «підставити плече» та допомогти у будь-якій ситуації, адже наша україномовна технічна підтримка працює для вас щодня у будні з 10.00 до 18.00.